Metoda zakończenia kryzysu

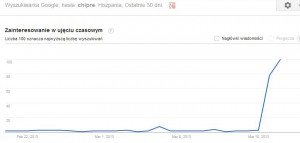

Zainteresowanie słowem Chipre w Hiszpanii ciągle rośnie:

Po epizodzie cypryjskim powoli wyłania się metoda, która może zostać zastosowana w celu zakończenia kryzysu w strefie euro. W języku finansów można ją nazwać asset swap, czyli zamianą aktywów. Obecna sytuacja jest niestabilna, ponieważ koszty trwania kryzysu w coraz większym stopniu pośrednio i bezpośrednio ponoszą Niemcy. I już więcej nie chcą ich ponosić, do tego stopnia że powstała partia ekonomistów – Ci potrafią liczyć – która chce doprowadzić do wyjścia Niemiec ze strefy euro. Koszty bezpośrednie polegają na tym, że w wyniku recesji banki krajów Południa Europy mają potężne straty i trzeba je dokapitalizować za pieniądze strefy euro. Pośrednie wynikają z faktu, że jeżeli są wycofywane depozyty z banków Południa Europy – co za chwilę wydarzy się w przyspieszonym tempie na Cyprze – to EBC udziela pożyczek bankom w kłopotach pod zastaw obligacji rządów krajów PIGS. Ale jak rządy będą bankrutować, to te obligacje będą niewiele warte, i podatnicy – głównie niemieccy – będą musieli pokryć te wielkie straty w EBC. Żeby to tego nie dopuścić, w pewien weekend może zostać przeprowadzona operacja zamiany aktywów, która wpisuje się świetnie w dotychczasowe działania. Szczegóły poniżej:

-

EBC już udzielił bilion euro pożyczek bankom w krajach PIGS, żeby te kupiły jak najwięcej obligacji swoich rządów. Jednocześnie zagraniczni inwestorzy sprzedali te obligacje.

-

W jeden z weekendów w krajach PIGS zostaną zamrożone pieniądze na kontach, i część pieniędzy zostanie zastąpiona długoterminowymi obligacjami rządu danego kraju, które będą niesprzedawalne przez 10-20 lat i bardzo nisko oprocentowane.

-

Technicznie to może być tak zorganizowane, że część pieniędzy zniknie z lokat bankowych, a jednocześnie na specjalnych rachunkach papierów wartościowych pojawią się te specjalne obligacje rządowe, w takiej samej kwocie. Jednocześnie, żeby uniknąć przepływu gotówki, której przecież nie ma, rząd dokona zamiany obligacji rynkowych, które mają banki w tym kraju, na obligacje nierynkowe, wciśnięte na siłę ludziom.

-

Efekt końcowy będzie taki:

-

rząd zamieni drogi dług krótkoterminowy, na nisko oprocentowany dług 20-letni.

-

banki stracą część depozytów (tę część która została wykorzystana w transakcji zamiany), ale także stracą część aktywów (obligacje rządowe), w takim stopniu żeby pasywa i aktywa się zgadzały;

-

ludzie zamiast depozytów w bankach, które są bardzo nisko oprocentowane, ale które mogą wykorzystać w dowolnym momencie dostaną równie nisko oprocentowane obligacje, które muszą trzymać przez 20 lat;

-

problem zostanie odsunięty w czasie o 10-20 lat, gdy trzeba będzie wykupić obligacje. Ale tym nikt się nie będzie zajmował, to problem kolejnego pokolenia, które pewno zroluje kłopot na kolejne pokolenie.

- Kto zyska, kto straci:

-

rząd zyska finansowo, bo wydłuży zapadalność długu i obniży koszty jego obsługi. Straci politycznie, bo zdenerwowani ludzie wyjdą na ulice lub w wyborach pokażą rządowi czerwoną kartkę. Ale alternatywą będzie upadek systemu bankowego, jak na Cyprze. A wtedy rząd straci jeszcze bardziej;

-

banki stracą marżę odsetkową (nisko oprocentowane pasywa i wyżej oprocentowane aktywa), ale nastąpi ich delewarowanie, czyli zmniejszy się wielkość bilansów banków, co jest bardzo pożądane. Oczywiście banksterzy nie lubią tracić zysków, ale mogą zostać zmuszeni do akceptacji tej transakcji, bo alternatywą będzie całkowita nacjonalizacja banków;

-

ludzie nie stracą na odsetkach, bo rząd może obiecać, że oprocentowanie obligacji będzie takie jak średnie dla lokat bankowych. Ale stracą dostęp do środków, bo obligacje będą niesprzedawalne przez jakiś czas (10-20 lat).

Na razie ten plan to jest finansowa fikcja która pojawiła się w umyśle ekonomisty. Ale czas pokaże, czy nie będzie to jedyna, politycznie możliwa metoda zatrzymania kryzysu w strefie euro i powstrzymania jej rozpadu.