Chcesz się nauczyć inwestować – obejrzyj program postaw na milion

Kilka dni temu ukazała się moja książka pt. Ekonomia w matriksie. W tej książce prostym językiem wyjaśniam pojęcia które na co dzień wydają się skomplikowane. Na przykład większość ludzi nie zna się na inwestowaniu pieniędzy i niepotrzebnie płaci wysokie prowizje (opłaty za zarządzanie) tzw. specjalistom z funduszy inwestycyjnych, którzy za nich inwestują pieniądze. A tymczasem wystarczy obejrzeć kilka razy program postaw na milion, żeby zacząć inwestować lepiej niż większość owych specjalistów. Poniżej fragment z książki:

“W telewizji emitowany jest teleturniej „Postaw na milion”. Uczestnicy dostają milion złotych w gotówce i muszą postawić na jedną z czterech odpowiedzi, która jest napisana na specjalnej zapadni. Po upływie czasu otwierają się trzy zapadnie w miejscach, gdzie jest błędna odpowiedź. Jeżeli uczestnicy znają odpowiedź na pytanie, to nie ma problemu, stawiają milion na dobrą odpowiedź i z milionem grają dalej. Kłopot pojawia się dopiero wtedy, gdy zupełnie nie mają pojęcia, na co postawić. Mają do wyboru różne strategie. Na przykład mogą postawić wszystko na jedną odpowiedź. Jaki jest wtedy oczekiwany zysk z takiej strategii? Z prawdopodobieństwem 75 procent stracą wszystko (trzy na cztery zapadnie się otworzą), a z prawdopodobieństwem 25 procent zyskają milion, jeżeli trafią na właściwą odpowiedź. Oczekiwany zysk wynosi zatem 250 tys. złotych.

Inna strategia to rozdzielenie kwoty na równe części po 250 tys. złotych i położenie tych kwot na każdej z zapadni. Wtedy oczekiwany zysk też wynosi 250 tys., ale jest pewny. Dlatego w takiej sytuacji większość osób podzieli milion na cztery części o zbliżonej wartości, a prawie nikt nie postawi miliona na jedną odpowiedź. Oczywiście, czasami możemy być pewni, że jakaś odpowiedź jest błędna, wówczas możemy podzielić milion na trzy części i postawić na trzy przypuszczalne odpowiedzi, wtedy oczekiwany zysk rośnie do nieco ponad 333 tys. złotych.

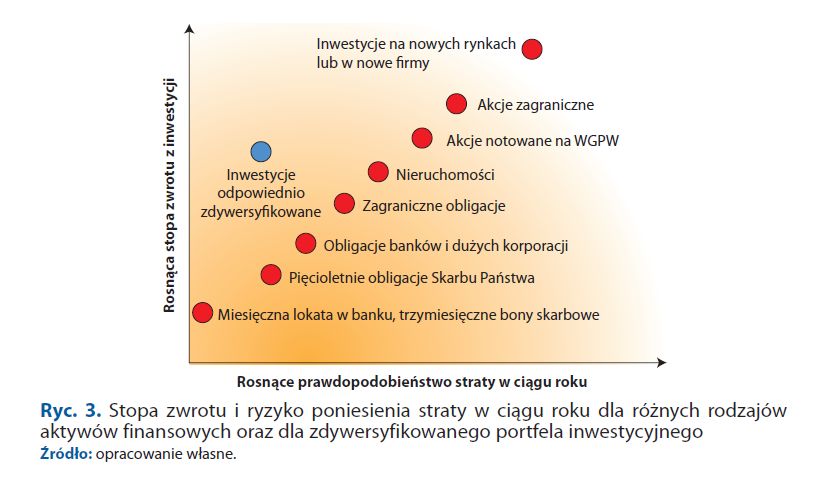

Tak samo wygląda inwestowanie. Nie znamy przyszłości, więc nie wiemy, która „zapadnia się otworzy, a która pozostanie zamknięta”, czyli jaka klasa aktywów przyniesie zyski, a jaka straty. Więc podobnie jak w grze „Postaw na milion” nie inwestujemy naszych oszczędności w jeden instrument finansowy, ale dzielimy na części i inwestujemy w różne instrumenty finansowe. Przy czym powinniśmy się postarać, żeby „odpowiedzi” były w miarę różnorodne, czyli nie inwestujemy wszystkiego w kilka różnych banków notowanych na giełdzie w Warszawie, bo jak los zdecyduje, że banki mają tracić, to prawdopodobnie stracą wszystkie. Inwestujemy zatem w różne instrumenty finansowe: depozyty, obligacje, akcje, waluty, nieruchomości i inne, które są dostępne dla naszego portfela i których działania rozumiemy. Czyli rozkładamy nasze oszczędności na równe części. Oczywiście, jeżeli mamy wiedzę na temat tego, że jedna „odpowiedź” na pewno jest zła, nic tam nie kładziemy, czyli jeżeli dysponujemy wiedzą lepszą niż rynki, że jakaś klasa aktywów prawdopodobnie będzie przynosiła straty, to nie inwestujemy w te aktywa. Podobnie jeżeli jakaś „odpowiedź” wydaje się bardziej prawdopodobna, to na nią przeznaczamy nieco więcej pieniędzy, czyli jeżeli mamy lepszą wiedzę niż rynki na temat tego, że dane akcje lub waluty będą silnie rosły, to inwestujemy tam nieco więcej niż w inne aktywa. Ale ponieważ bardzo rzadko zwykły zjadacz chleba wie coś więcej o danych aktywach niż rynki finansowe (chyba że ma dostęp do informacji poufnych, o czym pisałem wcześniej), to dla większości zwykłych ludzi najlepszą strategią jest podzielenie oszczędności na równe części i zainwestowanie w równych częściach w różne aktywa. I jest to najlepsza strategia na całe życie, może z wyjątkiem okresu, gdy już się przeszło na emeryturę, bo wtedy trzeba zadbać przede wszystkim o zachowanie wartości majątku zgromadzonego przez całe życie. Ponadto gdy nie pozostaje nam już wiele lat życia, jesteśmy zmuszeni myśleć w krótkim horyzoncie czasowym, bardziej kilku niż kilkudziesięciu lat, co wiąże się z większym ryzykiem straty. Na emeryturze inwestujemy zatem w lokaty w bezpiecznych bankach i krótkoterminowe obligacje wiarygodnych rządów. Czyli, wracając do ryc. 3, przez całe życie inwestujemy, dywersyfikując nasze aktywa, czyli tak jak niebieska kropka, a po przejściu na emeryturę inwestujemy tak, jak kropka w dolnym lewym rogu.”