Raport rządowy z propozycjami likwidacji drugiego filara już dostępny

Raport jest dostępny tutaj. Moje uwagi na temat raportu w poprzednim wpisie.

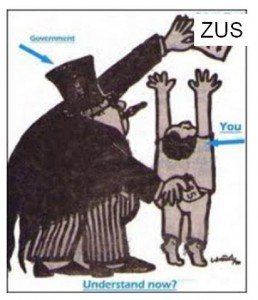

Poniżej kluczowy fragment raportu który pozwala ocenić wpływ “dobrowolnego” demontażu drugiego filara na rynek akcji (strona 88 raportu). Widać że będzie olbrzymia podaż, przy próbach rozłożenia jej w czasie. Pytanie, kto będzie kupował akcje wartości dziesiątek miliardów złotych jak ZUS (lub prywatne instytucje w imieniu ZUS) będą je sprzedawały.

W tym wariancie zmian osoby rozpoczynające pracę będą mogły wybrać, do którego OFE chcą należeć w takim samym trybie, jak dotychczas. Brak decyzji nie spowoduje jednak, że osoba taka będzie wylosowana do któregoś z OFE, lecz jej składka w całości będzie trafiać do ZUS. Każdy ubezpieczony, który już dzisiaj odprowadza składkę emerytalną, mógłby natomiast zdecydować, czy chce pozostać nadal uczestnikiem OFE, czy też chce, by cała jego składka oraz aktywa z OFE zostały przeniesione do ZUS. Na podjęcie decyzji o pozostaniu w OFE każdy ubezpieczony miałby 3 miesiące.

Podobnie jak w 1999 roku, ubezpieczony, który chciałby pozostać w OFE, musi to potwierdzić (opt-in), wskazując OFE, który wybrał, i o swojej decyzji zawiadomić ZUS. Składki i aktywa pozostałych osób zostaną przeniesione do ZUS na subkonto II filaru. Decyzja przejścia do ZUS byłaby nieodwołalna. Osoby, które postanowiły pozostać w OFE, mogłyby w przyszłości zmienić tę decyzję. Kapitał osób, które zdecydowały o pozostaniu w OFE, byłby na 10 lat przed osiągnięciem wieku emerytalnego stopniowo przenoszony z OFE na subkonto II filaru w ZUS (zobacz: 8.1 – rekomendacja dot. wypłat).

Przeniesienie z OFE do ZUS aktywów osoby ubezpieczonej, która zdecydowała o przejściu do ZUS, polegałoby na jednoczesnym przeniesieniu własności aktywów na ZUS i powiększeniu subkonta tej osoby w II filarze ZUS o rynkową wartość aktywów, określoną na dzień ich przeniesienia do ZUS. Zasady waloryzacji składek i kapitału przeniesionego do ZUS byłyby takie same, jak obecnie na subkoncie w ZUS.

Obligacje skarbowe, których właścicielem stałby się ZUS, na skutek decyzji ubezpieczonego o przejściu z OFE do ZUS, byłyby umarzane. Gotówka i depozyty bankowe byłyby wpłacane na subkonto w ZUS. Istnieje kilka możliwości postępowania z innymi papierami wartościowymi (głównie akcjami):

-

Pozostawienie w OFE, a w zamian za to przeniesienie do ZUS z OFE obligacji o tej samej wartości (które następnie zostaną umorzone). Taki sposób przeniesienia aktywów, polegający na zamianie akcji w portfelu przechodzących do ZUS na obligacje w portfelach pozostających w OFE, nie mógłby powodować przekroczenia limitu udziału akcji w portfelach pozostających w OFE (limit ten mógłby być jednak podwyższony).

-

Przeniesienie do FRD, który zarządza nimi w sposób pasywny i sprzedaje tak, by nie powodować spadku rynkowych notowań tych papierów.

-

Przeniesienie do ZUS i stopniowa sprzedaż, co najmniej po cenie z dnia przeniesienia.

-

Przeniesienie do ZUS i powierzenie w zarządzanie prywatnym instytucjom finansowym z zadaniem stopniowego sprzedawania ich w przyszłości po jak najwyższej cenie (za prowizję od tej ceny). W szczególności, instytucjami takimi mogłyby być PTE.

Należałoby przyjąć takie rozwiązanie, które zminimalizuje wpływ zmian w systemie emerytalnym na rynek kapitałowy i nie dopuści, by przeniesienie aktywów z OFE do ZUS zmusiło OFE do sprzedaży jakichkolwiek z posiadanych aktywów na rynku.

W przypadku, gdy większość ubezpieczonych zdecydowałaby się zostać w OFE, możliwe byłoby zastosowanie tylko pierwszego trybu przenoszenia. Przy większej skali przejść preferowane powinny być – minimalizujące koszty zarządzania – tryby przenoszenia aktywów wymienione w pkt. 2 i 3. Aby jednak instytucje sektora publicznego nie uzyskały znaczącego wpływu na zarządzanie spółkami giełdowymi (efekt nacjonalizacji), stosując te tryby, należy wprowadzić zasadę, że instytucje sektora publicznego nie mogą zarządzać pakietami akcji większymi niż 5-10% akcji danej firmy.

W odniesieniu do pozostałych akcji przeniesionych do ZUS, powinien mieć zastosowanie tryb przewidziany w punkcie 4, z dodatkowym zabezpieczeniem, polegającym na tym, że prawo głosu wynikające z tych akcji wykonywałaby firma zarządzająca.

Rząd powinien rozważyć w ciągu 2 lat od wprowadzonych zmian w systemie emerytalnym liberalizację ograniczeń portfelowych obowiązujących OFE, a także otwarcie rynku OFE na konkurencję ze strony TFI. Ewentualne zmiany powinny mieć charakter stopniowy. Należałoby także rozważyć możliwość wyprzedzającego wprowadzenia nieco wyższego limitu udziału akcji w portfelu OFE, by umożliwić w szerszym zakresie stosowanie trybu przenoszenia aktywów przewidzianego w punkcie 1.

Po przeniesieniu do ZUS i umorzeniu obligacji skarbowych z portfeli OFE, progi ostrożnościowe długu publicznego, określone w ustawie o finansach publicznych powinny zostać obniżone o taki procent PKB, jaki wartość przeniesionych obligacji stanowi w relacji do PKB.