Coraz ciekawiej na rynkach

W odróżnieniu do wielu zarządzających aktywami, którzy publicznie prezentują swoje prognozy nie oczekuję w tym roku wzrostów na giełdach. Uważam że trzy grupy czynników będą decydujace: (1) tempo ożywienia prywatnego popytu, (2) sytuacja fiskalna w krajach rozwiniętych; (3) odchodzenie banków centralnych od polityki drukowania pieniądza i niskich stóp procentowych. Na razie sytuacja nie wygląda dobrze, bezrobocie rośnie w wielu krajach, wskaźniki wyprzedzające zapowiadają ożywienie w przemyśle i słąbą koniunkturę w usługach. To pierwsze jest sztucznie pompowane odbudową zapasów a co za tym idzie handlu międzynarodowego, to drugie jest ważniejsze, bo dotyczy ponad 60% gospodarki krajów rozwiniętych.

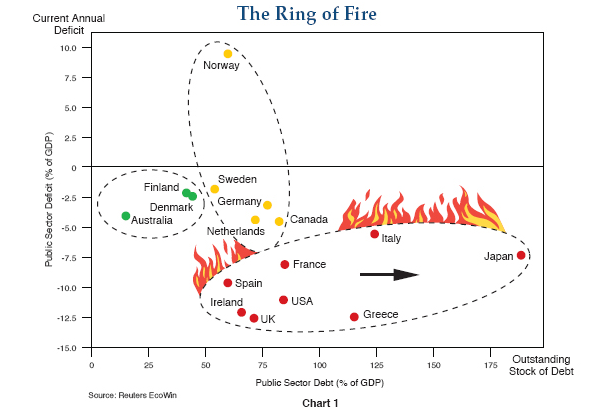

Sytuacja fiskalna pogarsza się w tempie niespotykanym od II wojny światowej, Grecja jest tylko drobnym przykładem, podobnie jak Islandia przed kryzysem finansowym. Prawdziwe problemy są w takich krajach jak Stany Zjednoczone, Wielka Brytania, Japonia, czy nawet Francja. Grecja może być tylko początkiem głębszych problemów fiskalnych krajów rozwiniętych, które ostały opisane przez Billa Grossa z PIMCO jako pierścień (fiskalnego) ognia (piekielnego).

Dlatego niezależnie od wyniku spotkania ministrów finansów strefy euro dzisiaj i jutro, spodziewam się wzrostu percepcji ryzyka i przeceny akcji szczególnie w tych krajach które będą postrzegane jako niewiarygodne fiskalnie. Ale ponieważ giełdy to naczynia połączone, przecena dotrze wszędzie. Sytuacja fiskalna będzie trzęsła rynkami w pierwszej połowie roku, może kulminacja będzie miała miejsce w kwietniu lub maju, gdy Grecja będzie przeżywała problemy ze zrolowaniem długu. Osobom zainteresowane możliwą dynamiką wydarzeń polecam przeczytanie jak przebiegał kryzys w Argentynie w latach 1999-2001, na przykład

tutaj. Tylko teraz zamiast zespołu MFW, który składał się głównie z ekonomistów mamy zespół ratunkowy ala EU, składający się głównie z polityków, więc pasztet może być jeszcze większy.

Nawet jeżeli pozbieramy się z tym wszystkim, to w drugiej połowie roku banki centralne zaczną wycofywać się z procederu drukowania pieniądza, niektóre zasygnalizują też nadchodzące podwyżki stóp procentowych. I chociaż same stopy mogą nie pójść do góry, o restrykcyjności polityki pieniężnej świadczy cała krzywa dochodowości, a at będzie szła do góry z powodu oczekiwań podwyżek stóp procentowych. Tani pieniądz napędzający wzrosty cen akcji w 2009 roku się skończy. Będzie bardzo ciekawie, zawsze jest ciekawie gdy kończy się mega carry-trade.

W analizie długookresowej nie można wykazać związku wzrostu PKB ze wzrostem cen akcji, często wychodzi ujemna korelacja, co jest tłumaczone tym, że oczekiwania wzrostu PKB są już w cenach. Taki był 2009 rok i taki pewno będzie 2010, gdy recesji towarzyszyły wzrosty cen akcji, a ożywieniu będzie prawdopodobnie towarzyszyła w najlepszym razie stagnacja na giełdach.

Na tym tle ciekawie było dzisiaj, gdy pod koniec notowań giełdy w Europie Zachodniej spadały, a Warszawa, Praga i Budapeszt odnotowały silne wzrosty. Gracze na kontraktach zresztą nie bardzo wierzyli w te wzrosty i pojawiła się silna ujemna luka między poziomem kontraktów na WIG20 a samym indeksem. Ciekawie będzie jutro, gdy do gry włączą się inwestorzy amerykańscy, którzy świętowali dzisiaj urodziny Georga Waszyngtona.